C 12.03.2018 комментарии принимаются только на эл. почту редакции:

kompromat-ural@pm.me

В «Сургутнефтегазе» обнаружено «исчезновение 40% казначейских акций», что является «растратой примерно на $15 млрд»

8.05.2013

Один из гигантов промышленности Ханты-Мансийского автономного округа – Югры и России в целом – компания «Сургутнефтегаз» впервые попыталась отчитаться по международным стандартам. На деле вышла профанация, констатирует обозреватель сайта «Компромат-Урал». Гендиректор «Сургутнефтегаза» Владимир Богданов «даже не вышел» на презентацию отчета. Истинные владельцы компании по-прежнему неизвестны. Зато эксперты нашли огромные финансовые дыры в ее балансе.

«Исчезновение 40% казначейских акций является растратой примерно на $15 млрд»

Первая отчетность «Сургутнефтегаза» по МСФО не раскрыла акционерной тайны

Одна из главных интриг года — в волнении ожидавшаяся рынком публикация отчета «Сургутнефтегаза» по МСФО — вылилась в полное разочарование. Самая закрытая российская нефтегазовая компания таковой и осталась. Опубликованные показатели почти не отличаются от отчетов по РСБУ, а аналитики в ходе дня инвестора смогли толком поговорить лишь о «зарезке боковых стволов», да оценить новый аэропорт Талакан. Выводы очевидны: «Сургутнефтегаз» продолжает быть основным источником дешевых вкладов для российской банковской системы и более чем успешно борется с инвесторами в любых условиях.

Перед праздниками «Сургутнефтегаз» опубликовал первый в своей истории отчет по МСФО (за 2012 год). До сих пор компания отчитывалась только по стандарту РСБУ, лишь один раз, в 2001 году, она выпустили отчет по US GAAP, из которого рынок узнал, что около 40% акций «Сургутнефтегаза» являются казначейскими (в дальнейшем на балансе компании они уже не значились).

Рынок ожидал обязательного с этого года для всех российских ОАО отчета с нетерпением, «Сургутнефтегаз», понимая эпохальность события, даже устроил 29 апреля день инвестора, пригласив около 20 аналитиков ведущих российских и иностранных банков. В Сургут их доставили прямым чартерным рейсом из бизнес-терминала Внуково-3 самолетом авиакомпании UTair. Но большие ожидания аналитиков быстро развеялись. По словам участников встречи, к ним ни в какой момент даже не вышел гендиректор и совладелец «Сургутнефтегаза» Владимир Богданов. Объяснить этот факт в компании не захотели, более того, на самом отчете, вопреки сложившейся практике, также не было подписи гендиректора. Аудитором «Сургутнефтегаза» выступила «Росэкспертиза», хотя на рынке ожидали увидеть кого-то из «большой четверки» (в рейтинге аудиторских компаний, подготовленном журналом «Коммерсантъ-Деньги», «Росэкспертиза» занимает 12-е место).

В первый день «Сургутнефтегаз» проводил презентацию в головном офисе в Сургуте, причем сессия вопросов и ответов продлилась всего 25 минут. В диалоге с аналитиками «Сургутнефтегаз» представляли несколько топ-менеджеров, самым высокопоставленным из которых был первый заместитель гендиректора Анатолий Нуряев. Вся дальнейшая программа была сугубо «технологической» — 30 апреля (день публикации отчета) аналитиков вывезли на один из крупнейших объектов «Сургутнефтегаза» — Талаканское месторождение,— с гордостью продемонстрировав построенный там «новейший аэропорт». Также гости узнали много нового и интересного о «зарезке боковых стволов» на скважинах и гидроразрыве пласта. Но живо волновавшие аналитиков вопросы о реальных акционерах «Сургутнефтегаза» были переадресованы к тому самому эпохальному отчету.

[«Ведомости», 06.05.2013, «Сургут» без сюрпризов»: Именно из-за казначейских акций в 2002 г. разгорелся скандал, когда «Сургутнефтегаз» сообщил в своем отчете по МСФО, что его структурам принадлежит 40,5% уставного капитала (46,6% голосующих акций). Крупнейшие миноритарии подали на компанию в суд, потребовав, чтобы «Сургутнефтегаз» не голосовал этими акциями. С тех пор «Сургут» отчитывался лишь по РСБУ, а публикацию международной отчетности возобновил только по требованию Минфина.

Согласно этому отчету, по данным на 31 декабря 2012 г., в собственности «Сургута» находилось лишь 650 000 голосующих акций (менее 1% уставного капитала), или «менее 1% от общего числа акций, выкупленных в 2006 г. за 111 млн руб.». Такой же пакет был у компании и по состоянию на 1 января и 31 декабря 2011 г. Куда делись оставшиеся казначейские акции, в отчете не говорится. На дне инвестора этот вопрос также остался без ответа. […]

Впрочем, большинство аналитиков прогнозировали, что у «Сургута» вообще не осталось казначейских акций, напоминают в своем обзоре эксперты Deutsche Bank. Еще в начале 2007 г. стало известно, что ООО «Лизинг продакшн», через которое «Сургутнефтегаз» владел большинством казначейских акций (36,77% уставного капитала и 42% голосующих), перешло под контроль НПФ «Сургутнефтегаз». […]

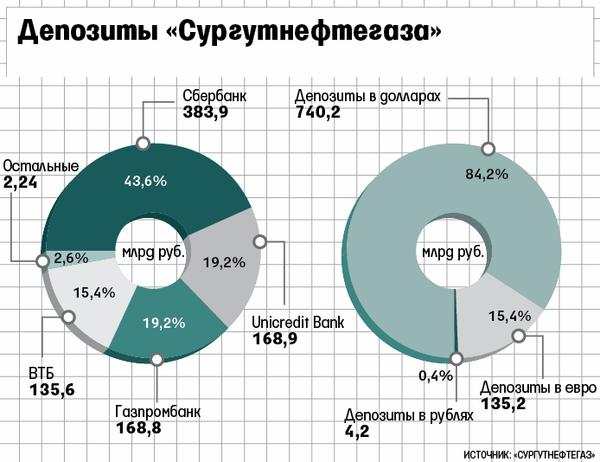

В отличие от казначейских акций денежные средства расписаны в отчете по МСФО очень подробно. По данным на 31 декабря 2012 г., на счетах «Сургута» их было 920,6 млрд руб. (более $30 млрд), из них на депозитах — 879,6 млрд руб. В отчете по РСБУ приводились схожие цифры — 870,5 млрд и 835,2 млрд руб. соответственно, но эти данные не аудировались и вызвали сомнения, напоминает руководитель аналитического департамента «Открытие капитала» Александр Бурганский. Больше всего денег компания доверила Сбербанку, а из валюты предпочитает доллары, говорится в отчетности. Ставки по долларовым депозитам на конец прошлого года составляли 3,64-6,35%, в евро — 3-4,41%, в рублях — 5,18-9,6%. Сумма полученных процентов по депозитам за 2012 г. приблизилась к $1 млрд, достигнув 27,7 млрд руб. (за 2011 г. — 19,4 млрд руб.). […]

Но поскольку главный вопрос о сделках с казначейскими акциями остался без ответа, есть риск, что как собственные бумаги в этой отчетности, так и денежные средства могут исчезнуть в следующей отчетности, предупреждает Давлетшин. — Врезка К.ру]

Чистая прибыль «Сургутнефтегаза» по МСФО за 2012 год составила 180,1 млрд руб., что на 34% меньше, чем в 2011 году. Выручка нефтекомпании выросла на 7%, до 850 млрд руб., EBITDA — на 5,7%, до 277,9 млрд руб. Стоимость ликвидных активов нефтекомпании по итогам 2012 года составила 920,6 млрд руб.

Но в документе (он доступен на сайте «Сургутнефтегаза») лишь говорится, что «акции компании распределены между акционерами, ни один из которых не является конечной контролирующей стороной и не оказывает существенного влияния». Считается, что ценными бумагами «Сургутнефтегаза» владеет ряд некоммерческих партнерств, на балансе которых в качестве долгосрочных финансовых вложений указываются миллиарды рублей. Размер этих сумм практически соответствует рыночной стоимости 85% акций компании. Как полагают аналитики «Открытия Капитала», «исчезновение 40% казначейских акций является растратой примерно на $15 млрд, что будет иметь тяжелые последствия для инвестиционной репутации российского инвестиционного климата». Но менеджмент «Сургутнефтегаза» подобные оценки аналитиков не смущают. В компании не моргнув глазом обещают «заботиться об акционерах» и поддерживать рост стоимости ее бумаг на Московской бирже.

Между тем публикация отчета привела к снижению котировок «Сургутнефтегаза» за два дня торгов на 8%. Антон Федотов из Bank of America Merrill Lynch говорит, что сами по себе данные «никого не удивили», а падение связано в первую очередь с завышенными ожиданиями от отчета как такового. В целом результаты отчета «Сургутнефтегаза» по МСФО совпали с ожиданиями рынка, соглашается Александр Назаров из Газпромбанка. Разница с основными показателями нефтекомпании по РСБУ составляет 8-9% — в основном за счет основных средств и амортизации. Инвесторов разочаровала не опубликованная информация, а ее отсутствие.

Ведь остались без ответа и вполне невинные вопросы, например о стратегии развития «Сургутнефтегаза». В компании лишь признали, что уровень ее добычи к 2018 году снизится с 61,4 млн до 60 млн тонн. При этом «Сургутнефтегаз» по-прежнему открещивается от проектов за рубежом и видит «очень много возможностей в России». Но планов выйти на шельф у компании нет, а суть «возможностей» не слишком детализирована. Речь идет лишь о развитии месторождений в Восточной Сибири, а с 2017 года — небольших проектов в Тимано-Печоре. На недавно приобретенном месторождении имени Шпильмана в Ханты-Мансийском автономном округе (в торгах по нему принимал участие лично Владимир Богданов) уже в 2015 году нефтекомпания надеется добыть 3 млн тонн. Увеличивать присутствие на рынке газа «Сургутнефтегаз» не планирует, по крайней мере пока «Газпром» не построит трубу от соседнего с Талаканом Чаяндинского месторождения. Не удалось аналитикам ничего узнать и о перспективах компании на розничном рынке нефтепродуктов. В «Сургутнефтегазе» лишь рассказали, что владеют 249 АЗС, в основном в Северо-Западном федеральном округе.

В целом, по мнению аналитиков, «Сургутнефтегаз» подтвердил статус самой консервативной компании в отрасли. «Им ничего особо не надо, «Сургутнефтегаз» — это государство в государстве. Компания владеет почти всем в своем регионе, средняя зарплата — 60 тыс. руб., что гораздо выше показателей по стране, их все устраивает»,— говорит один из участников поездки. Никакой новой информации, которая позволит понять перспективы «Сургутнефтегаза», не появилось, добавляет другой аналитик, в компании «работают сотрудники по борьбе с инвесторами с опытом поддержания милой беседы ни о чем».

При этом «Сургутнефтегаз» является одним из основных доноров российской банковской системы. Общая сумма средств, размещенных компанией на депозитах в российских банках, на 31 декабря 2012 года превысила 879,6 млрд руб.— это больше, чем суммарные объемы депозитов Минфина и субъектов федерации (767,3 млрд руб.) и почти 9,2% от объема банковских депозитов юридических лиц. Основная доля депозитов «Сургутнефтегаза» (99,5%) приходится на валютные вклады ($24,3 млрд и €3,4 млрд). Основные вклады компания держит в окологосударственных банках — Сбербанке (на 383,9 млрд руб.), Газпромбанке (168,8 млрд руб.), ВТБ (135,6 млрд руб.), а также Юникредит-банке (168,9 млрд руб.). При этом доля компании в валютных вкладах юридических лиц в ВТБ составляет 21%, в Газпромбанке — около 36%, в Сбербанке — почти 45%, а в Юникредит-банке — превышает 76%. Для банков эти вклады весьма выгодны, их доходность исходя из суммы полученных процентов по депозитам в 2011 и 2012 годах составляла около 3% годовых.

При этом «Сургутнефтегаз» является одним из основных доноров российской банковской системы. Общая сумма средств, размещенных компанией на депозитах в российских банках, на 31 декабря 2012 года превысила 879,6 млрд руб.— это больше, чем суммарные объемы депозитов Минфина и субъектов федерации (767,3 млрд руб.) и почти 9,2% от объема банковских депозитов юридических лиц. Основная доля депозитов «Сургутнефтегаза» (99,5%) приходится на валютные вклады ($24,3 млрд и €3,4 млрд). Основные вклады компания держит в окологосударственных банках — Сбербанке (на 383,9 млрд руб.), Газпромбанке (168,8 млрд руб.), ВТБ (135,6 млрд руб.), а также Юникредит-банке (168,9 млрд руб.). При этом доля компании в валютных вкладах юридических лиц в ВТБ составляет 21%, в Газпромбанке — около 36%, в Сбербанке — почти 45%, а в Юникредит-банке — превышает 76%. Для банков эти вклады весьма выгодны, их доходность исходя из суммы полученных процентов по депозитам в 2011 и 2012 годах составляла около 3% годовых.

[«Ведомости», 06.05.2013, «Человек недели: Владимир Богданов»: «Информация в отчете по МСФО мало чем будет отличаться от данных по РСБУ. Потому что единый центр прибыли — «Сургутнефтегаз», и у нас все четко и понятно», — заявил «Интерфаксу» гендиректор «Сургутнефтегаза» Владимир Богданов в преддверии публикации международной отчетности, которую компания не выпускала более 10 лет. Действительно, ничего нового в отчете по МСФО нет, за исключением подробного описания, где и на каких условиях компания хранит свои миллиарды.

Но со второй частью заявления Богданова сложно согласиться — про «Сургут» практически ничего не понятно. Ясно, что эта компания будет ежегодно добывать по 61-62 млн т нефти, направлять на дивиденды 20% чистой прибыли и развиваться исключительно в России. Но не ясно, на что «Сургутнефтегаз» 10 лет копит деньги и уже собрал $30 млрд. Про стратегию компании известно только (со слов Богданова на последнем собрании акционеров), что она остается прежней: «Бурить, бурить, бурить и осваивать то, что есть».

Самое главное — непонятно, кому компания принадлежит, у кого хотя бы блокирующий пакет, не говоря уже о контроле. Даже 40,5% казначейских акций, которые были в предыдущей отчетности по МСФО, в новой исчезли.

Богданов, который руководит «Сургутнефтегазом» уже почти 30 лет, видимо, считает, что посторонним это знать не обязательно. Он начинал свою карьеру с должности помощника бурильщика в Нижневартовске. Очевидно, что бурение и другие производственные вопросы для него важнее, чем отношения с инвесторами.

«Сургутнефтегаз» не публиковал международную отчетность с 2002 года и не сделал бы этого и на этот раз, если бы не законодательные требования. И дело, разумеется, не в штрафе, который грозил в случае отказа от подготовки МСФО (до 700 000 руб.), — компания легко бы его заплатила. Как говорил ранее Богданов, компания делает все «строго по закону». [...]

Не случайно же «Сургут» стоит на бирже не сильно дороже, чем сумма средств на его счетах. Зачем гендиректору капитализация, когда он и так свободно может распоряжаться десятками миллиардов долларов? — Врезка К.ру]

Другие публикации

7.04.2025

Куй, уходи и сиди! Что стоит за вбросами об уголовном деле экс-главы Свердловской области

Вскоре после недавней отставки губернатора Свердловской области Евгения Куйвашева появились данные, что этот «птенец гнезда Собянина» стал фигурантом уголовного дела о преступлении коррупционной направленности. За главой региона начали уходить и его ближайшие соратники. Эксперты, с позицией которых ознакомилась редакция «Компромат-Урал», сходятся на том, что в одном из важнейших для обеспечения фронта регионе могут быть серьёзные проблемы с ВПК, которые вскрылись совсем недавно благодаря случаю. Выяснилось, что подобная ситуацию - не первая. Что на самом деле происходит в Свердловской области. Дело Куйвашева - политическое или уголовное?

Слухи о грядущей отставке губернатора Свердловской области Евгения Куйвашева начали расходиться по медиа ещё в феврале. Инсайдеры утверждали, что связано это с проведённым аудитом на военно-промышленных предприятиях, где выявлены якобы некие проблемы. А инициатором проверки выступил назначенный 2 октября 2024 года путинским полпредом в УрФО Артём Жога.

27.03.2025

Не Генсом единым. Кто кормится с государственной информационной системы (ГИС) ЖКХ

В 2023-2024 годах в регионах Уральского федерального округа организовано регулярное рапортование в аппарат Правительства РФ о состоянии данных в ГИС ЖКХ, размещаемых участниками отрасли. Источники, изученные редакцией «Компромат-Урал», сообщают, что регулярная отчётность выглядит красиво, но к реальности, как любое очковтирательство, не имеет почти никакого отношения: проценты "заполнения" данных в ГИС ЖКХ не отражают ни достоверность этих данных, ни полезность их для граждан или организаций, задействованных в управлении комплексом ЖКХ.

За последние два года не появилось ни регулярного поступления информации о начислениях и оплатах за ЖКУ, ни интеграции с региональными расчётно-кассовыми центрами или ставшей обязательной для всех системы метрологической поверки ФГИС АРШИН, ни стабильных и достоверных данных ресурсоснабжающих организаций, ни даже информации из полностью оцифрованной программы капитального ремонта.

25.03.2025

Кому не угодили прокурор Нижневартовска Ерёменко, бизнес-тесть Азябин и компаньон-олигарх Семёнов

Еременко Александр Васильевич в 2023 году назначен прокурором города Нижневартовска. Свою службу он начал в органах внутренних дел с должности простого участкового в 1999 году после окончания Тюменского нефтегазового университета по специализации техника и технология нефтегазового дела.

Как пишет издание «Рукриминал», по роду своей службы и деловых качеств наш герой дослужился от участкового, собиравшего с ларьков дань, до заместителя начальника оперативно розыскной части по налоговым преступлениям УМВД России по ХМАО-Югре, который курировал самый лакомый и денежный кусок нашей страны.

В период службы в 2003 году формально окончил Тюменский государственный университет по специализации «государственное и муниципальное управление» по специальности «юрист-менеджер».